Wir befinden uns mitten in unserer Artikelserie über die Einrichtung des Shopsystems WooCommerce für einen Web-Shop mit WordPress. Doch bis zum endgültigen Start sind noch ein paar Punkte offen. Apropos Start. Der Staat ist beim Aufbau von Online-Shops natürlich immer mit von der Partie. Spätestens bei der Einrichtung von Steuersätzen und der WooCommerce Mehrwertsteuer für die verschiedenen Produkte rührt unser Finanzministerium mit in unserer unternehmerischen Suppe rum.

Auch wenn das Thema Steuern bzw. Mehrwertsteuer bei vielen Unternehmern Sorgen und Missgunst auslöst, müssen sich sogar vermeintlich Umsatzsteuer-befreite Kleinunternehmer mit der Steuerthematik in ihrem WooCommerce Onlineshop beschäftigen – zumindest falls sie digitale Produkte verkaufen. Hier greifen nämlich einige Sonderregeln, die wir in einem separaten Beitrag zum MOSS-Verfahren (Mine One Stop Shop) genauer behandeln. Mehr dazu findest du auch in unserem WooCommerce Tutorial.

Damit das durchaus wichtige Thema an dieser Stelle aber nicht in Chaos endet, schauen wir uns in diesem Beitrag an, wie man in Woocommerce Mehrwertsteuer bzw. Steuersätze richtig anlegt und verwaltet und wofür die internen Steuerklassen richtig eingesetzt werden müssen.

Kleiner Disclaimer in Sachen Steuerrecht: Selbstverständlich ersetzt diese Anleitung für die Einrichtung der WooCommerce Mehrwertsteuer keinen Besuch beim Fachanwalt für Steuerrecht oder beim Steuerberater des Vertrauens. Das Ganze dient nur als Leitfaden für die systemseitig korrekte Einrichtung der WooCommerce Mehrwertsteuer samt den zugehörigen Steuerklassen und Steuersätzen. Eventuell auftretende Sonderregelungen aufgrund von EU-Recht, B2B-Geschäften, Auslandslieferungen oder Waren mit verminderten Steuersätzen sollten direkt mit einem Steuerberater durchgesprochen werden.

Bitte beachte außerdem die allgemeinen rechtlichen Voraussetzungen für den Betrieb von Online-Shops mit WordPress.

WooCommerce Mehrwertsteuer richtig konfigurieren: Steuersätze und Steuerklassen

Die Konfiguration der Mehrwertsteuer beginnt schon auf persönlicher Ebene. Unternehmer, die ihr Leben gerne auf der Flucht vor Steuerbehörden verbringen, können die folgenden informativen Passagen gerne ignorieren. Alle anderen, die mit ihren regelmäßigen Umsatzsteuervoranmeldungen den Staatshaushalt freudestrahlend unterstützen, sollten die nächsten Abschnitte jedoch genauer verfolgen.

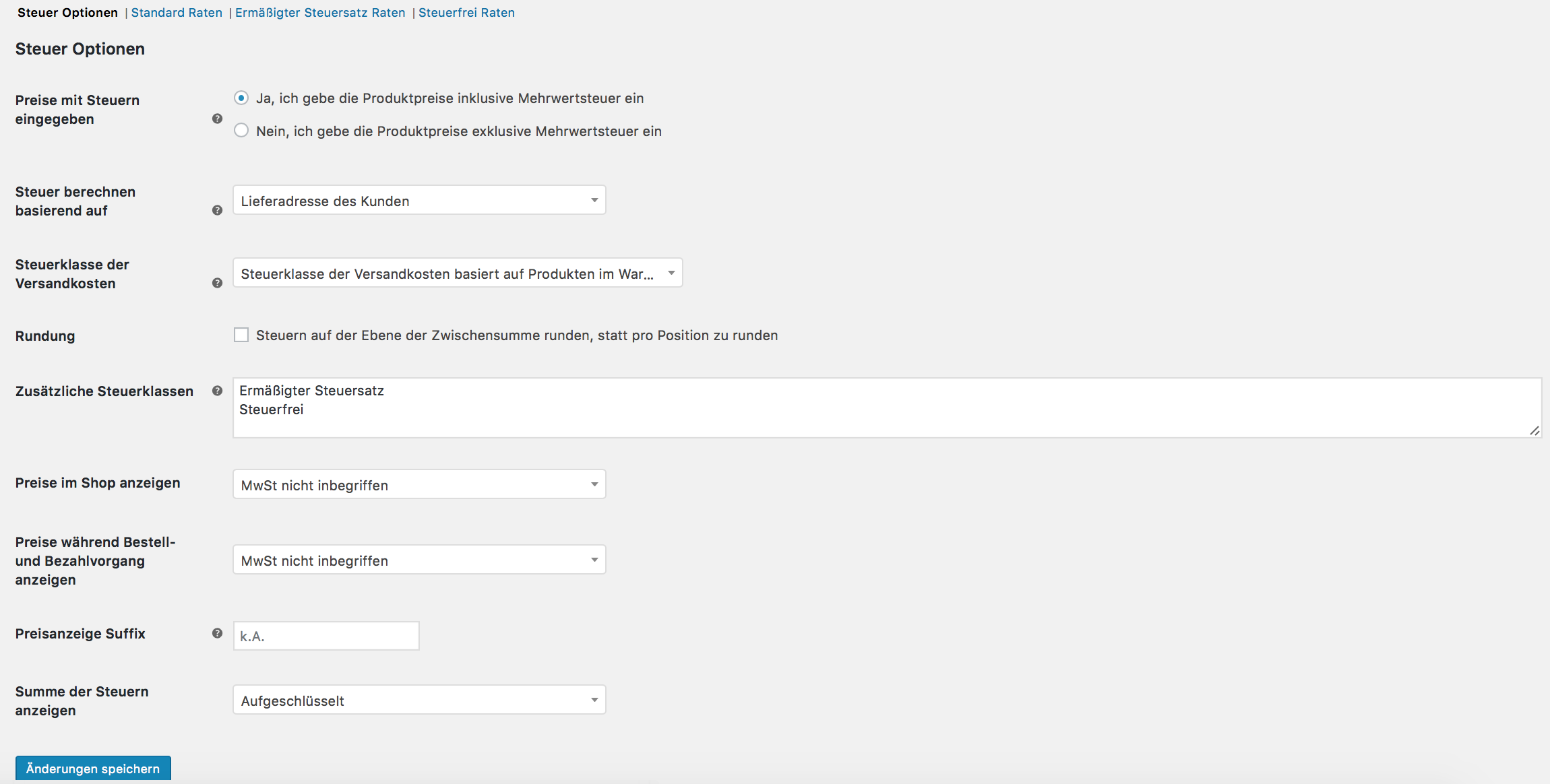

Die wichtigste Entscheidung bei der Konfiguration der Steueroptionen kommt natürlich zuerst:

- Preise mit Steuer angeben? Wer hier „ja“ wählt, liefert wahrscheinlich ausschließlich oder überwiegend an Privatkunden. Diese können die enthaltene Mehrwertsteuer nämlich i.d.R. nicht ausweisen und erhalten daher auch eine Rechnung für Endkunden (Rechnungsversand ist in WooCommerce standardmäßig nicht integriert). Wählt man „nein“, dann liegt der Kundenschwerpunkt vermutlich auf B2B-Kunden oder Kunden aus dem Ausland (VAT-Bestimmung), für die die Umsatzsteuer (= MwSt.) eine durchlaufende Steuer ist oder nicht berechnet wird (VAT). Daher werden die Preise im Shop bei „nein“ exklusiv der geltenden Mehrwertsteuer angegeben.

- Steuern berechnen basierend auf: Regelt die automatische Besteuerung, falls bei Bestellungen aus dem Ausland eine andere Besteuerungsgrundlage greift. Zur Wahl steht die Rechnungsadresse oder Lieferadresse des Kunden sowie die Basisadresse des Shops. Die Steuerberechnung sollte in diesem Fall jedoch mit dem Steuerberater abgeklärt werden, damit steuerliche Bestimmungen des Betreiberlandes eingehalten werden können (das dürfte in den meisten Fällen wohl unsere Bundesrepublik sein).

- Steuerklasse der Versandkosten: Diese Option entscheidet darüber, ob die Versandkosten automatisch anhand der Steuersätze der Produkte im Warenkorb besteuert werden, der Standard-Steuersatz gewählt wird, eine reduzierte Steuerrate greifen soll oder ob überhaupt keine Steuern für die Versandkosten berechnet werden sollen. Wichtig: bei der anteiligen Berechnung der Mehrwertsteuer für Versandkosten anhand der Produkte im Warenkorb wird immer der höchste Steuersatz des Warenkorbs für die Berechnung der Versandsteuern genutzt. Eine nach dem Steuergesetz konforme anteilige Berechnung der Steuersätze muss durch ein zusätzliches Plugin wie z.B. WooCommerce Germanized erfolgen oder manuell implementiert werden.

- Rundung: Die aktivierte Rundung führt dazu, dass die absoluten Steuerbeträge nicht erst im Warenkorb auf Basis der Zwischenposition (Summe aller Einzelpositionen) gerundet werden, sondern bereits auf Positionsebene. Die Rundung erfolgt also für jede Position im Warenkorb separat und wird anschließend nur noch addiert (jetzt ist keine Rundung mehr nötig).

- Zusätzliche Steuerklassen: Auflistung zusätzlicher (individueller) Steuerklassen, jeweils eine Steuerklasse pro Zeile. Hier werden die relevanten Steuerklassen für die Produkte im Shop festgelegt. Im nächsten Abschnitt erklären wir, wie man Steuerklassen in WooCommerce anlegen oder bearbeiten kann.

- Preise im Shop anzeigen: Die Optionen sind „Steuern eingeschlossen“ oder „MwSt. nicht inbegriffen“. Die Auswahl richtet sich auch hier primär nach der Art der Kunden (B2B, Ausland oder Privatkunden).

- Preise während Bestell- und Bezahlprozess anzeigen: Ähnlich wie die Preise im Shop, sollte die Auswahl hier an der Kunden-Klientel orientiert sein und mit der restlichen MwSt.-Darstellung konform sein. Das erspart Verwunderung und Verwirrung auf Kundenseite.

- Preisanzeige Suffix: Legt ein Suffix fest, der nebenstehend zum Preis angezeigt wird (z.B. inkl. MwSt.).

- Summe der Steuern anzeigen: Option zwischen „Aufgeschlüsselt“ oder „Zusammengezogen“ entscheidet, ob die Summen der (ggf.) einzelnen Steuersätze in der Bestellübersicht zusammengezogen oder aufgeschlüsselt nach Steuersätzen angegeben werden, wie es in Deutschland, der Schweiz und Österreich üblich ist.

Zusätzliche Steuerklassen in WooCommerce anlegen

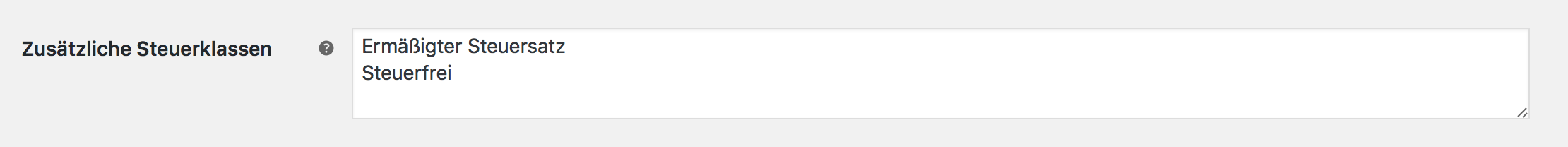

Die Steuerklassen legen fest, welche Steuersätze für die jeweiligen Produkte gelten sollen. Jedem Produkt wird beim Anlegen wird eine eigene Steuerklasse zugewiesen, die dann als Basis für die Berechnung der Mehrwertsteuer dient. In der Praxis können das z.B. eine Standard-Steuerklasse sein (19% in Deutschland), ermäßigte Steuerklassen (z.B. 7% für Bücher, gewisse Dienstleistungen, Pflanzen etc.) oder gänzlich von der Umsatzsteuer befreite Steuer-frei-klassen (z.B. Briefmarken). Standardmäßig sind nur drei Steuerklassen in WooCommerce aktiviert (Standard Raten sind nicht in der Steuerklassen-Liste aufgeführt, deshalb stehen hier nur zwei „zusätzliche“ Steuerklassen):

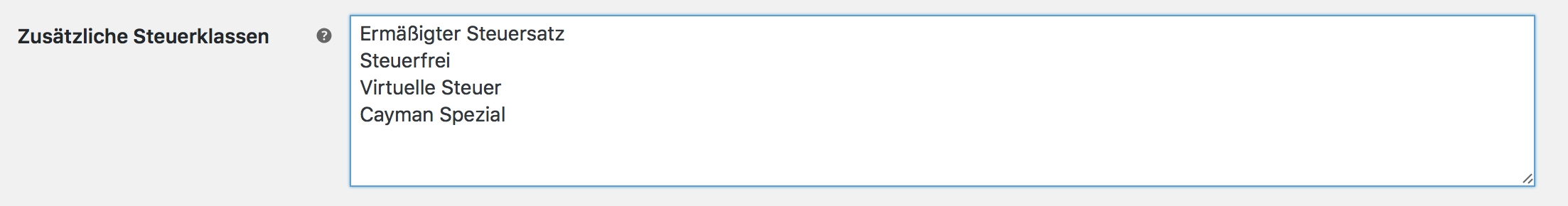

Man kann jedoch auch weitere Steuerklassen anlegen, die immer nach dem gleichen Muster aufgebaut sind. Dazu schreiben wir einfach eine neue Zeile mit der passenden Bezeichnung in das Textfeld „Zusätzliche Steuerklassen“.

Als Beispiel ergänzen wir die zusätzliche Steuerklasse „Virtuelle Steuer“ sowie „Cayman Spezial“, um das Prinzip zu verdeutlichen:

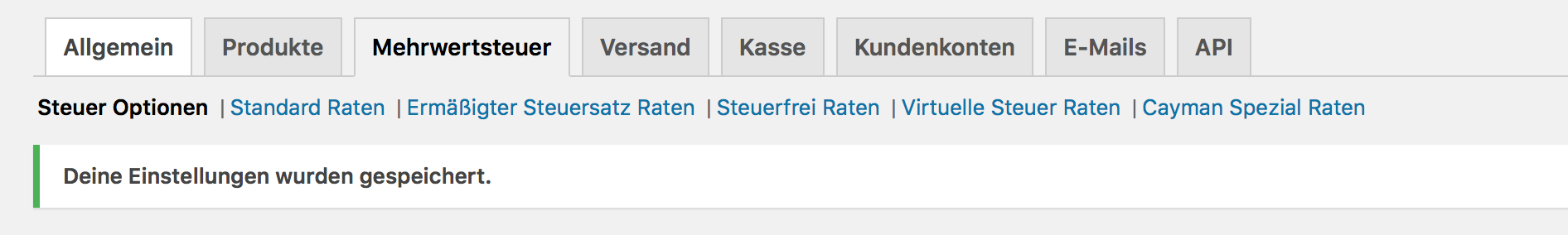

Nach dem notorischen Klick auf Speichern werden die neuen Steuerklassen im Top-Menü unter dem WooCommerce Mehrwertsteuer Menüpunkt sichtbar:

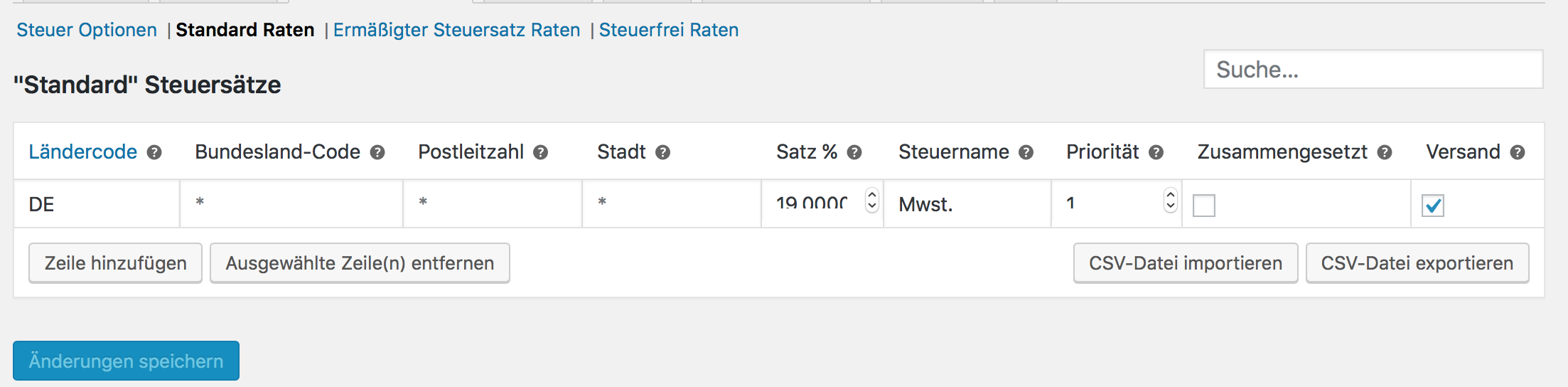

Nach dem gleichen Prinzip können wir auch nicht benötigte Steuerklassen löschen. Da wir uns dazu entschieden haben, den Shop steuerlich doch anders zu behandeln und dabei auf die Cayman’s zu verzichten, betrachten wir wieder den Ausgangszustand unseres Systems mit seinen drei Steuerklassen und schauen uns zunächst die Steuersätze einer Standard-Rate an:

Die Elemente der Steuersätze:

- Der einheitliche Ländercode (z.B. DE): Legt fest, welcher Steuersatz auf Basis der länderspezifischen Kundeninformationen (z.B. Rechnungs- oder Lieferadresse) angewendet wird.

- Bundesland-Code: Ermöglicht zusätzlich zum Ländercode weitere Aufgliederung der Steuersätze in Abhängigkeit von Bundesland-Codes.

- Postleitzahl: Ermöglicht zusätzlich zum Ländercode weitere Aufgliederung der Steuersätze nach Postleitzahl.

- Stadt: Ermöglicht zusätzlich zum Ländercode weitere Aufgliederung der Steuersätze nach Städten.

- Steuersatz in %: Der jeweilige anzuwendende Steuersatz für die Mehrwertsteuer in %.

- Steuername: Erscheint auf Rechnungen, in der Bestellübersicht oder in E-Mails stellvertretend für den Namen der Steuer und sollte klar abgegrenzt sein (z.B. im Falle der Schweiz „MwSt. CH“ statt einfach nur MwSt., ansonsten wird die Liste sehr unübersichtlich).

- Priorität: Bestimmt, welcher Steuersatz bei überschneidenden Regionen angewendet wird, welcher Steuersatz also z.B. für eine unterschiedliche PLZ der gleichen Stadt für die Berechnung der Steuer genutzt wird. Der Steuersatz mit der höheren Priorität (z.B. die Stadt) wird dann für die Steuerberechnung vorgezogen.

- Zusammengesetzt (ja/nein): Zusammengesetzte Steuern werden zusätzlich zu bereits geltenden Steuersätzen angewendet.

- Versand (ja/nein): Regelt, ob der Steuersatz auch auf Versandkosten angewendet werden soll.

Durch Hinzufügen zusätzlicher Informationen in einer Spalte können so jeweils die einzelnen Steuerklassen um neue Steuersätze für andere Länder, Städte oder PLZ-Bereiche ergänzt werden. Es gibt noch eine einfachere Möglichkeit, die Listen um neue Steuersätze zu erweitern, weshalb wir eingangs auch darauf verzichtet haben, die selbstgebastelten Steuerklassen zu verwenden.

WooCommerce Steuerklassen und Steuersätze automatisch importieren

Nicht immer macht es Sinn, alle benötigten Steuerklassen und Steuersätze von Hand anzupassen, wenn man den ganzen Klimbims auch einfach bequem importieren kann. Dazu eignen sich diverse Plugins wie z.B. WooCommerce Germanized, das unmittelbar nach der Installation den Import und die Anpassung verschiedener Datensätze ermöglicht:

Nach der Installation wird die jeweils gewünschte Importfunktion aktiviert und der Import über „WooCommerce Germanized installieren“ gestartet. Dabei werden vier wesentliche Inhalte / Bestandteile deiner WordPress Webseite angepasst:

- WooCommerce anpassen: Meint die allgemeine Anpassung von Währungsformaten, Darstellungen, Rundungsregeln, Preisen oder Warenkorb- und Kassenseiten an die deutsche Rechtsnorm.

- Rechtliche Hinweisseiten: Legt wichtige Seiten wie AGB, Widerruf, Datenschutz oder das Impressum an, falls das noch nicht händisch geschehen ist. Sind derartige Seiten bereits angelegt und mit Inhalten gefüllt, müssen die Seiten ggf. nachträglich in den Einstellungen angepasst oder die Inhalte umgezogen werden.

- EU-MwSt. Sätze: Legt für alle Steuerklassen die MwSt-Sätze aller EU-Mitgliedstaaten an und überschreibt bereits bestehende Daten anhand der Länderkennung.

- Virtuelle MwSt.-Sätze: Legt die virtuellen MwSt.-Sätze für alle EU-Länder an. Die „Virtual Rates“ sind aufgrund der neuen Steuerregelungen für den Verkauf von digitalen Produkten in allen Ländern anzuwenden, in denen der Verbraucher der Ware die Leistung empfängt. Mehr Informationen dazu gibt es beim Bundeszentralamt für Steuern.

Steuersätze für die Schweiz müssen jeweils manuell nachgetragen werden. Alle weiteren Regelungen sollten ebenfalls mit einem Steuerberater abgesprochen werden.

Nach der erfolgten Installation und dem Datenbankupdate (Backup nicht vergessen), sind die zusätzlichen Steuerklassen mit den geltenden Steuersätzen der EU-Mitgliedsstaaten gefüllt:

WooCommerce Steuersätze den Produkten zuordnen

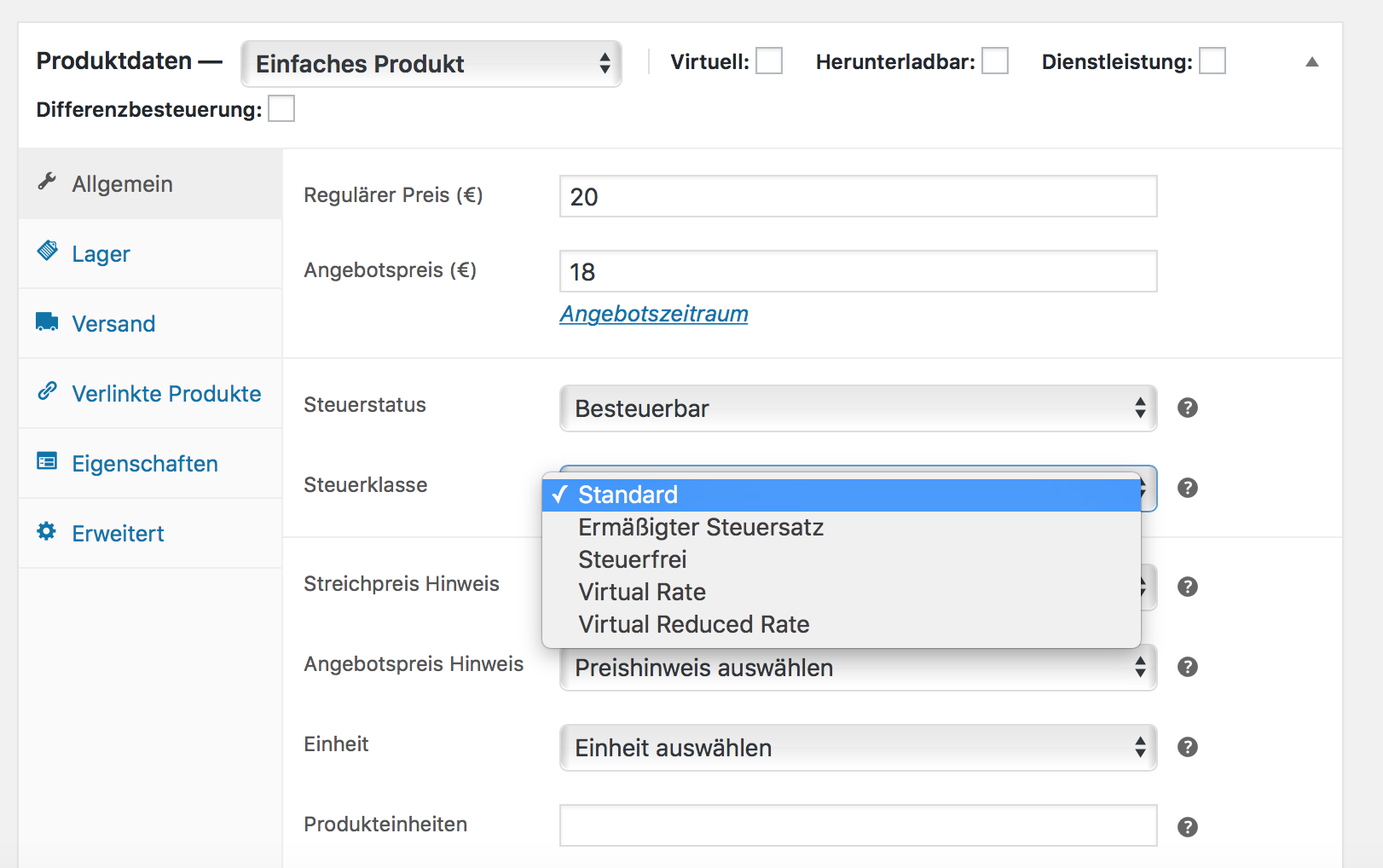

All diese vielen Steuerklassen und Steuersätze bringen uns natürlich nichts, wenn wir die WooCommerce Mehrwertsteuer den jeweiligen Produkten nicht auch zuordnen. Also bewegen wir uns in die Produktübersicht (Produkte ➞ Alle Produkte) und suchen das zu bearbeitende Produkt.

Im Produkteditor findet sich das Datenfeld „Produktdaten“, das im Submenü „Allgemein“ die für für die Konfiguration von Steuerklassen relevanten Parameter enthält. Im Detail:

Steuerstatus: Definiert den Steuerstatus für das Produkt, also ob das Produkt komplett versteuert wird oder lediglich die Versandkosten besteuert werden. Die dritte Option ist „keine“ Besteuerung.

Steuerklasse: Definiert die anzuwendende Steuerklasse für das Produkt, anhand der die länderspezifischen Steuersätze ausgewählt werden. Hier kann die im vorherigen Schritt definierte Steuerklasse eingetragen werden, aus der die jeweiligen Steuersätzen dann für die Besteuerungsart genutzt werden. Gilt für die Produktarten „Einfaches Produkt“, „Externes/Affiliate-Programm“ und „Variables Produkt“.

Nach der erfolgreichen Zuordnung der Steuerklasse ist das Produkt nun im Shop mit der korrekten WooCommerce Mehrwertsteuer angegeben und wird bei Berechnung im Warenkorb oder an der Kasse entsprechend mit ausgewiesener Mehrwertsteuer angezeigt.

WooCommerce Anleitungen in der Übersicht

Dir ging hier ein paar Schritte etwas zu schnell oder du hast einige Abschnitte nicht richtig nachvollziehen können? Vielleicht findest du in unserer Anleitung hier ja noch ein wenig mehr Hilfestellung für den Aufbau deines WooCommerce Online-Shops!

- WooCommerce installieren und einrichten

- Allgemeine Einstellungen von WooCommerce

- WooCommerce Produkte und Lager verwalten

- Einfache Produkte in WooCommerce anlegen

- Gruppierte Produkte in WooCommerce anlegen

- Variable Produkte in WooCommerce anlegen

- Gutscheine, Rabatte und Sonderaktionen in WooCommerce anlegen

- Mehrwertsteuer und Steuerklassen in WooCommerce einrichten ( liest du gerade)

- Versandoptionen und Versandklassen in WooCommerce

- WooCommerce Kasse / Checkout einrichten

- WooCommerce Kundenkonten konfigurieren

- E-Mail Templates in WooCommerce anpassen

Das Einrichten von Steuersätzen in WooCommerce ist zwar ein wichtiger Schritt auf dem Weg zum steuertreuen Bundesbürger, im Gesamtkontext beim Aufbau einer erfolgreichen Website aber nur ein digitaler Checkpoint unter vielen.

Mit dem WordPress Capitorial erhältst du ein professionelles Handbuch, das dir einen vollständigen Überblick über alle Etappen beim Aufbau einer wirtschaftlich erfolgreichen WordPress-Website verschafft. Neben der inhaltlichen und technischen Einrichtung von WordPress + WooCommerce vermittelt dir das Handbuch in 8 Kapiteln das grundlegende Know-How über effektive SEO, gezieltes Online-Marketing, langfristige Webseiten-Analyse sowie die essentiellen Faktoren Sicherheit, Performance und Datenschutz im Sinne der DSGVO.

[sibwp_form id=2]